在资本市场,相比年轻一代的消费偏好,对于老龄群体的关注要少得多。即使有老龄经济、银发经济这样的说法,但事实上,资本市场热度最高的项目仍然是围绕年轻人的,比如喜茶、POPMART、元气森林······

而我们在说起老龄经济的时候,其关键词似乎也远没有“Z世代”经济听起来那么吸引人。

前者是价格敏感、低价、理性消费、消费力低;

后者是价格不敏感、客单高、冲动消费、消费力强。

似乎,相比女人、孩子、年轻人,老年的钱是最难赚的。

但是,正如硬币的两面,凡是都有利弊。年轻一代消费力强,容易跟风,品牌成长速度快,但去得也快,朝生夜死是常事。而老年人“吝啬”、理性、刚需,发展慢,但是成长起来后长久、生命力强,品牌忠诚度更高,也能够诞生百亿级的优秀企业。

作为一家专注于消费品赛道的基金,我们既看好Z世代的旺盛消费力,也关注银发群体的各种需求。在整个老年经济版图中,成人纸尿裤具有高频、刚需、依赖性,是我们在老年经济赛道关注的第一个品类。

01、成人纸尿裤:失能失禁老人的刚需用品

对于国内大部分人来说,成人纸尿裤可能还是一个陌生的词,很少有人用过买过,甚至不一定听说过。但是在欧美、日本这些国家,成人纸尿裤的渗透率已经非常高,可以达到70~80%,老年人尤其是对于失去自理能力的老年人,使用成裤是一个自然而然的事情。

所谓成人纸尿裤,是指专门给失能失禁人群使用,帮助其解决大小便问题的一次性用品。成裤与婴儿纸尿裤、女性卫生用品等共同构成了一次性卫生用品这个大品类。

图:成人纸尿裤、护理垫、纸尿垫、拉拉裤

虽然同属于一次性卫生用品,但是从市场份额来看,成裤要比婴裤、女性卫生用品要小得多。根据2016年数据,我国成裤市场规模60亿,而婴裤和女性卫生用品市场规模都在400亿左右,前者仅为后两者市场的15%。

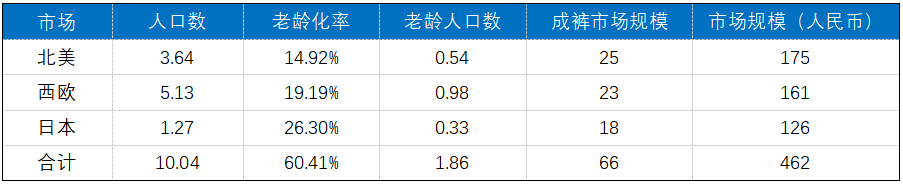

而从全球的情况来看,北美、西欧、日本合计人口数10亿,成裤市场规模将近500亿,各自均在100~200亿元之间。

图:国外成人纸尿裤市场规模

成裤的市场规模主要由3个因素决定:

一是使用人群的数量;

二是渗透率;

三是单个用户的消费金额。

我国成裤市场规模目前距欧美、日本还有很大差距的原因主要在这三个方面。而我们看好成裤这个品类,也在于我们认为在未来的10年内,这三个因素将得到不同程度的改变。

02、不断增多的老龄人口,是成裤品类兴起的底层逻辑

人是一切消费品的基础,14亿的庞大人口基数是我国成为全球消费品第一大市场的根本原因。老年经济的基础——是我国庞大的老龄人口数量。

相比欧美和日本,我国的老龄化率并不算高。

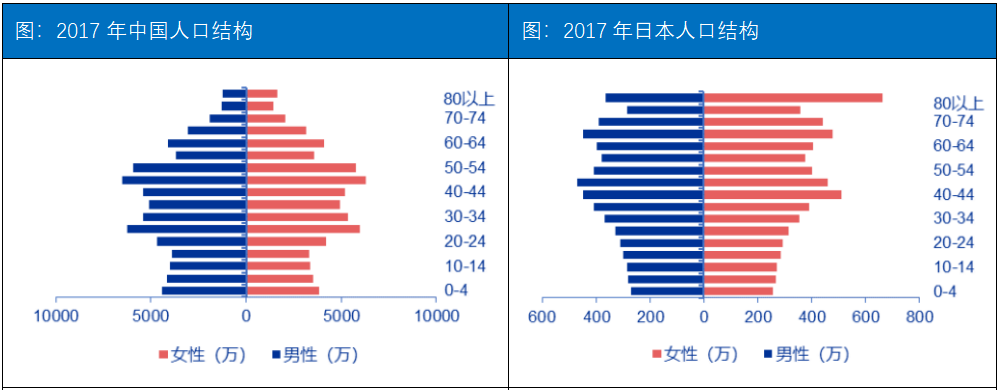

到2018年,我国65岁以上的人口占比也才11.9%,而全球老龄化率第一的日本这一比例已经达到27%,美国也已经达到16%,但由于我国巨大的人口基数,我国65岁以上人口达到了1.66亿,60岁以上人口数达到2.5亿,从绝对数上看,我国是全球老年人口数最多的国家。

表:我国老龄人口数量及占比(数据来源于国家统计局)

虽然,并不是所有的老人都会使用成裤,也不是所有使用成裤的人都是老年人。包括术后患者、非老年的失能人群等也都是成裤的使用者,但是从大面上来看,成裤的主要使用者还是老年失能失禁人群。

根据国家卫生健康委数据,我国失能、半失能老年人有4400万人。而日本整个老年人口数量为3600多万,也就是说我国有成裤使用需求的老年人口数量基本就与日本的老年人口数量相当。

可以明确的是,成裤品类在我国不乏市场基础,正是这一基础奠定了成裤品类巨大的市场容量和空间。

03、高频、刚需、依赖度高,渗透率将会提升

我国老年人口足够多,需要用到成裤的失能失禁老年人达到4400万。但是,我国成裤的市场规模仅为日本的1/2,北美和西欧的1/3。其核心原因在于渗透率。

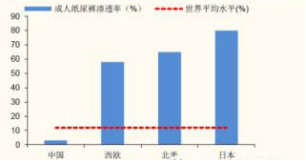

根据GIR的数据,中国的成裤渗透率仅有5%左右,日本的渗透率在80%左右,北美和西欧渗透率也达到了60~70%。中国低于世界12%的平均水平。

图:我国成人纸尿裤渗透率远低于欧美和日本

成裤的渗透率与三个因素紧密相关:

一个是经济发展水平与人均可支配收入;

二是品类的需求度,也就是使用者对其需要程度的高低和依赖性;

三是人们观念的变化。

第一,成裤属于消耗品,而且主要针对老龄群体,用与不用,用贵还是便宜,与家庭可支配收入息息相关。

日本、欧美的经济发展水平和人均可支支配收入先于中国,但是中国近20年的发展速度和势头,不用数据佐证,我们也能明显感受得到。中国的人均可支配收入和消费能力是在不断提升的。这是成裤品类渗透率提升的基础。

第二个因素是品类的需求度,老龄失能失禁人群对成裤的需求度有多高。

成裤解决的是失能失禁人群的需求,那么在使用成裤前,人们都是怎么解决这个需求的呢?有的是使用尿布(就像婴儿纸尿裤流行前一样);有的是家里人随身照顾,遇到问题立即清洗;但不管是前者还是后者,其实对照护人的要求都特别高。而使用成人纸尿裤可以很大程度减少这个事情的复杂程度。

在新兴品类而且是个人卫生用品这个领域,我们之前还关注过一个品类——卫生棉条。

成裤和卫生棉条二者其实在国内的渗透率都差不多,不到5%,而欧美市场渗透率都达到了70~80%。但是卫生棉条的发展速度和情况却要慢很多,我们最终判断其在国内的市场规模和渗透率很难有大的提升。

其核心就在于需求度的问题:

卫生棉条要分割的是卫生巾的市场,但卫生巾的痛点其实并没有那么明显,相反卫生棉条的使用难度和门槛却是极高的。

但成裤的区别在于,它能够极大地解决老年人的方便问题,帮助老年人和照护人减少麻烦。而目前并无其他更好地解决方案。

我们大多数人对成裤品类不知道不了解是因为家里老人尚无使用需求,但对于有使用需求的家庭,成裤却是一旦穿上,就无法脱下的东西。根据我们与线上某头部成裤品牌的交流来看,其产品复购率达到了60%,老年人一旦有使用需求就会一直使用。

日本成裤渗透率之所以高还有一个原因是,其高龄老人占比大,而我国老龄人口还以60~70岁的老人为主,属于轻度老龄化社会,对成裤需求度还不高。但随着老龄化加剧,未来这个需求会持续增加。

数据来源:worldbank

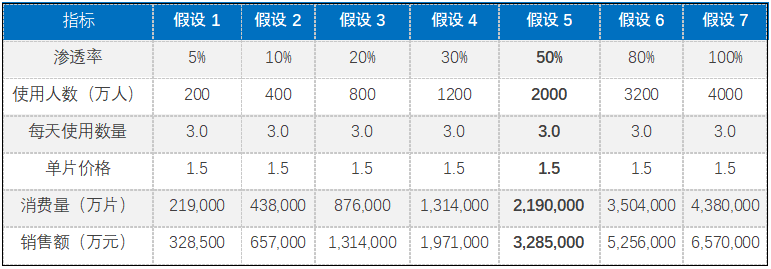

我们以4000万失能失禁老年人口为基数当渗透率达到50%时,其国内市场规模就可以达到300亿(我国目前60亿的市场规模有一半基本上是出口国外)。

图:我国成人纸尿裤市场规模测算

04、我国老年经济还处于初级阶段:消费力弱、价格敏感是基本特征

从全球来看,老龄化最严重的国家是日本,老龄人口占比达到27%,而中国老龄化率才11%,相当于日本30年前的水平,老龄化刚刚起步。

这也意味着日本基本上从30年前乃至更早就开始布局养老产业,比如设施、医疗、消费品等等,以及政府的养老政策,日本都走在世界前列。

所以我们会看到,日本3600万老年人口,却带来了7000亿的养老市场。

而中国2.5亿老年人口,规模以上公司却为数不多。从A股市场来看,目前整个养老产业上市公司不超过10家,而且集中在养老地产、养老机构、生物医药等层面,而老年消费品相关的公司数量为0。

从经济发展水平和人均可支配收入来看,2019年我国居民人均可支配收入约3万元人民币,而日本的人均可支配收入2017年就超过了1.7万美元,即10万元人民币以上。仅以北京、上海这样的城市来比,人均可支配收入约6万元,也只有日本的1/2。

而体现在老年群体的消费力上,这一点就更明显。

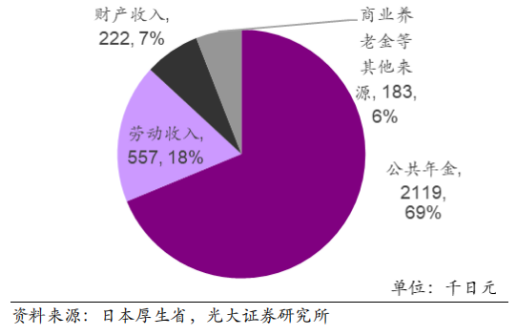

日本老龄群体不仅消费力强,而且经过几十年的发展,已经建立了完善的养老制度。

包括国民年金(政府主导)、厚生/共济年金(政府主导)、商业养老保险等多层次保障。

根据数据,2016年日本仅政府主导的公共年金人均年支付金额就达到4~9万元人民币,所以会看到日本老年家庭收入结构中油68%都是来自于这个公共年金

图:日本老年家庭平均收入结构

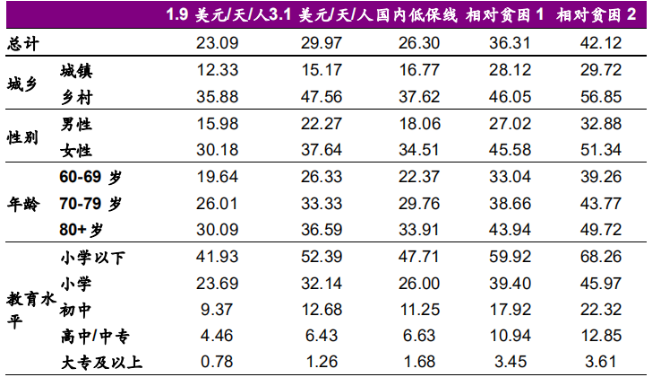

而我国刚刚步入老龄化社会,不管是养老制度还是养老经济,基本上是从最近10年才开始发展,“未富先老”是我国老龄人群的重要体征。根据一份民间调研报告,如果以世界银行的贫困线(1.9美元/天,相当于400元人民币/月)来看,我国有23%的老年人达不到这一标准。

表:2014年不同情况老年人的贫困发生率

05、国外品牌占据高端市场,国内品牌有望借价格优势超车

我国老龄化刚刚起步,老年经济还处于发展初级阶段。人均可支配收入以及老年群体的消费力还处于低位。这是我国老年消费的底色,也决定了我国老年消费的基本特征。

在这一底色下,老年消费必然具有初级(从无到有而非从有到好,消费的类型还比较少、频次还比较低)、刚需、价格敏感的特征。

而成裤针对的群体是失能失禁的老龄群体,是刚需、高频的消费,对于价格更是敏感。

价格敏感对于我们在做价值判断的时候可能听起来不是那么有吸引力,但是对于国内企业来说,却蕴藏机会。

国内市场的成裤企业和品牌主要可以分为三类:

一类是国外的企业和品牌,主要占据高端市场;

二是国内几大生活用纸企业下面的品牌;

三是专业的做成裤的企业。

国外企业代表性的有美国的金伯利、日本的尤妮佳、瑞典的添宁(被维达收购);

国内生活用纸企业代表性的维达和恒安,下面分别有包大人、安尔康品牌;

三是国内专业的做成裤的品牌,由于成裤在国内市场规模还比较局限,这类企业此前一般是做代工起价,出口国外,随着国内市场兴起,逐渐发展自主品牌,代表性的有可靠、千芝雅、珍琦。

从定位来看:

国外品牌主要定位高端市场,单片纸尿裤价格在4元以上;

国内生活用纸企业旗下品牌一般走中高端,单片纸尿裤价格在3~4元之间;

而专业的成裤品牌更多定位大众,单片价格在1~3元之间,主流价格带在2元以下。

根据我们调研,一名长期使用纸尿裤的失能失禁人群,平均一天要使用3片及其以上纸尿裤。如果情况严重,或者更加注重体验,一天使用七八片也是有可能的。

假定其一天用3片,一个月也要用将近100片。使用大众、中高端、高端产品一个月的花费大约是200/300~400/400~800元。

结合我们上面介绍的我国老年群体的消费水平以及我国人均可支配收入(1年3万元,平均1个月不到3000元),走高端路线的国外品牌在这个还处于发展初级阶段的市场显然有些超前了。

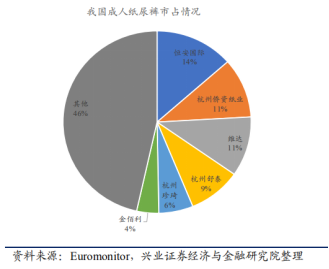

根据欧睿国际数据,2018年我国成裤品牌占有率最高的是恒安国际(品牌“安尔康”),除此之外,杭州可靠(“COCO 吸收宝”)、维达(“添宁”、“包大人”)、杭州舒泰(“千芝雅”)、杭州珍崎及金佰利,前六大企业占据了市场 54%的份额。

除此之外的46%的杂牌市场大多定位大众和低端市场,比如拼多多上成裤的单片售价可以做到1元以下,而去年以来成裤在拼多多的增速和市场份额已经超过了京东。

图:我国成裤品类行业集中度CR6=54%

从渠道来看,成裤和纸巾、卫生巾一样,属于质量轻、体积大、保质期很长的标品,很适合线上购买。而且成裤的购买者大多为老年人的子女,具备线上购物的习惯和能力。

现在成裤线上的销量基本已经与线下持平甚至超过线下。

比如现在国内市场最大的几个成裤品牌,安尔康、可靠、周大人等,都是迅速抓住了线上这个渠道。

现阶段国内成裤需求量最大的还是大众品牌,成裤天然适合线上渠道购买,我们看好定位大众和中高端,能够迅速抓住线上渠道机会的国产品牌。

06、结语

我国60岁以上老年人口有2.5亿,65岁以上老年人口1.66亿,是全球老龄人口最多的国家。

但从发展阶段看,我国老龄化刚刚起步,老年经济还处于发展初级阶段。

相比于欧美、日本,我国人均可支配收入以及老年群体的消费力还处于低位,养老政策也还在完善过程中。虽然相对于“Z世代”经济,老年经济的价格敏感、消费初级、更多还在刚需消费阶段,但随着老龄化持续加深,更有消费力的一代不如老龄,老年经济将成为消费品市场中不可忽略的力量。